中国房地产市场的放缓,对于地板生产商是残酷的。过去十年,这个行业以二位数字的速度增长。现在,地板的销售额开始下降。科冕木业,过去以其产品合成木地板雄踞业内。而现在,在业绩下降的压力下,采用了比较激进的应对方式:不仅将其业务范围改为在线游戏,而且更改了公司名字。今年三月初,在“科冕木业”改名为“天神娱乐”后,其股价在短时间内翻番。但在上周,其转型计划遇到了麻烦:央视公开点名批评了几家公司,说这些公司“编题材炒故事”,其实是为了哄抬股价,其中的一家就是科冕木业。

天神娱乐否认了这个指责。但股市的这种现象是显而易见的。在今年的前五个月,至少有80家上市公司改名:一家酒店集团重新定位为高铁公司;一家爆竹制造商摇身一变,成了P2P贷款人;一家陶瓷生产商,变为了清洁能源集团。这些公司从传统行业转型为高科技公司,跟中国经济逐渐进行的结构调整关系不大,主要是为了迎合股市里漫延的狂热情绪。

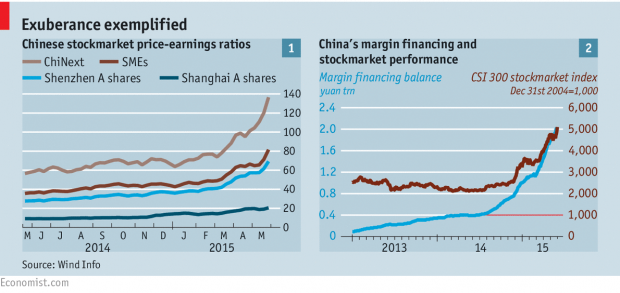

包含有大量科技公司在内的深证综合指数,在过去的一年内翻了三番。其中,创业板泡沫最多,现在的股价估值为去年收益的140倍(见表1),而即使是采用最新技术的公司,也只有50倍。创业板的目标是成为中国版的NASDAQ。它现在确实跟NASDAQ很像,不过是不跟现在的NASDAQ,而是跟1999年的NASDAQ,在1999年后科技公司泡沫破灭。没有人知道,中国股市的狂热何时才能停下来,但比较剧烈的回调看来不可避免。而这种股市的大起大落,会给中国经济蒙上阴影。

就像任何存在泡沫的市场一样,中国的股价是否过高,一直是一个在争议的话题。有人认为,深交所A股的平均市盈率是23,确实很高,但没有美国标准普尔 500指数高。但这是一种错误的比较。银行是上交所最大的权重股,但在此番牛市中,被远远地甩在后面——这本身是一种警告信息,因为银行股一般是跟随经济基本面的。上交所平均市盈率为75。根据信达证券陈嘉禾的测算,现在,大约85%的上市公司估值过高,这超过2007年中国股市泡沫最高的时候——当时的股市狂热,导致了一场大的股灾。海外投资者对于此种狂热并不买帐:就在香港和上海同时上市的公司而言,后者要贵30%。

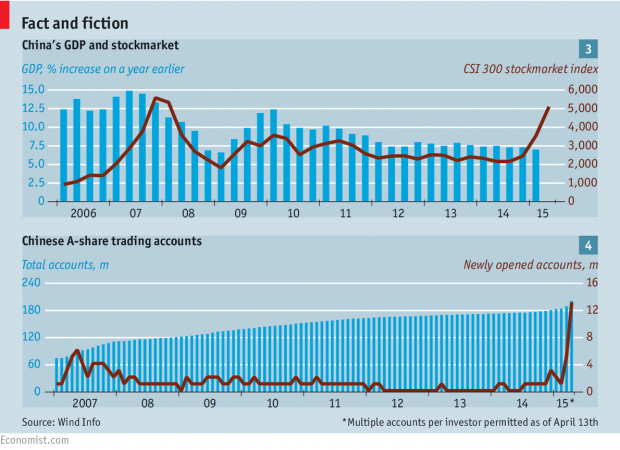

股票估值过高的例子随处可见:一家动物食品公司,其市盈率达到221;一家桑拿设备制造商,为285;一家电风扇生产商,为732。长期以来,中国的股市存在着与经济现实脱节的现象,但在此番牛市中达到了前所未有的极端。与去年比,第一季度的年增长率下降至7%,为2009年以来最低。月数据表明,第二季度的经济增长率还会进一步放缓。但股价仍旧狂飙猛进。仅2015年第一季度,投资人就在证券公司新开了800万个证券账户(见表3)。政策转向量化宽松和财政刺激,以及对相应措施的预期,可以解释此番牛市的成因。但此番牛市持续得越长,则越像非理性繁荣。

对于此番牛市行情,一种流行的观点是国家在后面推动,如果国家愿意的话,也可让它停止,就像关上开关一样。但事实是:尽管国家很强大,仍旧只能将股市引导进入其希望的轨道。在此番牛市早期,官方媒体确实说过中国的股票很“便宜”。但往缺乏活力的股市注入活力,是国家多年来的作法(实际成效并不大)。除舆论导向外,采用的方法还包括:减少股票交易税;冻结新股发行量以减少供给。最近几周,官方的总体调门是不看好股票市场,并且强调不断累积的风险。紧接着CCTV关于上市公司“讲故事”的报道后,是证券监管者发誓要打击操纵市场的言论。“就像是狼来了。由于多次重复警告,但没有实质性后果,投资者就不当一回事了” ,东方证券的邵宇解说道。

如果股市泡沫破灭,无疑会伤及中国经济。在此番牛市中,杠杆起了很大作用:用于购买股票的保证金融资,在过去的一年提高了五倍,总量超过2万亿元(3250亿美元,见表2)。债务还通过其他渠道起作用。通过“伞形信托”,银行向富裕的投资者贷出资金,而不影响其资产负债。瑞士信贷测算,中国股票市场6-9%是由信贷提供支撑的,达到发达国家平均数的五倍。

这么高的杠杆意味着:当投资人归还借款时,最终的回调可能以一种激烈的方式进行。这对中国来说,这是一个前所未有的问题。当2007年泡沫破灭时,政府只得允许保证金融资。“现在,极有可能会对家庭造成更大的损失”,摩根斯坦利的乔红认为。

然而,中国还是能控制股价剧烈下降造成的直接损失的。股票市场可自由流通的市值,只占GDP的40% ;在发达国家,这个数字一般会超过100%。创业板占比也很少,少于GDP的十分之一。更重要的是,与想象不同,此番牛市,对经济没有什么实质性帮助。零售的持续下降说明,上升的股价并没有产生积极的财富效应:一些家庭甚至可能延迟了消费,以将更多的资金投入股市。可以推出,股价大跌未必会引发过多的负面情绪,至少短期内如此。

但就长期而言,这种狂热让人担心。2007年股灾后,投资者持续多年对中国的股票市场失去信心。当时的股票发行速度,慢得就像蜗牛在地上爬。在此背景下,公司没有选择,只得向银行寻求借贷。这也是中国债务从2008年占GDP的150%,上升至现在占GDP的250%的一个原因。许多人希望,此番牛市能使得中国的金融系统更加健全,让更多的公司通过股权方式筹集资金,减少对债务融资方式的依赖。但这种股权融资的趋势才刚开始:尽管今年的股票发行强劲,也仅占公司融资总额的4%;如果此番牛市发生比较大的下跌,将对这种融资结构的转变造成负面影响。麦格理银行的Larry Hu认为:监管者希望一个“慢牛”,相反,他们还有可能得面对一个大熊市。

译自:《经济学人》2015年5月30日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号