当大银行陷于麻烦时,最后“埋单”的往往是纳税人。考虑到直接让银行破产引起的种种混乱——挤兑、支付系统瘫痪,对于政府来说,还不如直接救助。但在金融稳定委员会(FSA,由国际金融监管者组成的组织)11月10日发布新规则后,这种情况可能会改变。按照新规则,银行破产会变得容易些,不必动用公共资金。

新规则规定,大银行应该持有缓冲,即“总损失吸收能力(TLAC)”,相当于其资产(贷款和投资总和)的16-20%——这个比率远远超过2007年金融危机前。缓冲主要有二种形式:一种是银行应该就其资产持有更多的股权(股东投入到企业的资金);另一种是,提供给银行资金的债券持有人,在股权清结后应该承担损失。

这就是“负责的债权人”规则,受到欢迎。就理论而言,在2007-09年间,债权人的大多数应承担重大损失,但就实践而言,让债权人承担损失,法律上存在障碍。更重要的是,如果在金融危机期间尝试这么做,会显得有些莽撞。现在,只有在写明时,债券才会根据TLAC承担损失。例如,或有可转换债券(简称Coco 债券)在通常情况下,会被认为是债务,但在资本比率低于一定指标时,会自动转化为股权。

TLAC将于2019年生效,仅适用于27个“系统重要性”全球银行,如汇丰和花旗。小些的银行和新兴市场的大银行并不适用此规定。但在不久,极有可能适用此规则。

英格兰银行的行长和FSB的主席马克•卡尼清楚地表明,TLAC不是用来防止单个银行破产,而是限制银行破产产生的连锁反应,以使银行的破产和航空公司、汽车制造商的破产一样——也许过程是痛苦、复杂的,但最终不会对经济产生严重影响。

新规则的制定,可以相应地消除大银行享有的隐性担保,而这种隐性担保是不公平的,因为债权人会认为这些银行是“大而不倒”,也就是说,这些大银行即使发生什么问题,也会得到偿付。结果是,这些大银行往往可以得到纳税人补贴的利率融入资金。取消这种隐性担保,无疑会减小银行利润,但值得这么做。

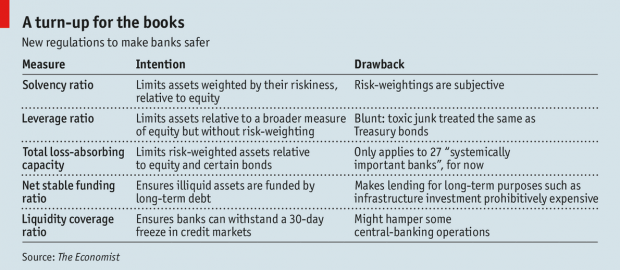

之前,曾推出了四个以使银行变强的措施(见表),而TLAC方案与此四个措施是同一方向的。银行家们抱怨,存在“魔方规则”,即提高一个比率,就会使另外一个比率恶化。另外一个让他们抱怨的是,这些新规则可能会吓跑投资人——而这些人的钱对于将增加银行资本是至关重要的。

理论上,TLAC将是有关资本要求的最后的全球性规则。监管者还在忙于设计一种制度,以确保银行在破产时能顺利地进行清算,因为即使银行资本充足,如果关闭时涉及的事项太复杂,它们仍然是“大而不倒”。但对此还有许多工作要做。8月份,美国官员拒绝了11家大银行的“生前遗嘱”(“生前遗嘱”包括的内容是,这些银行如何在不引起大混乱的情况下关闭);一些银行将采用更简单的新结构。这样,会相应地要求其提高股本。

银行的“大而不倒”是否真正能结束?只有在下一次危机中才能得到验证。但是,让养老基金和小额投资人承担损失,在政治上非常困难。葡萄牙最近的一次银行倒闭,最终导致国家救助,并没有债券持有人“买单”。希望下一次结果有些不同。

译自:《经济学人》 2014年11月15日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号