回购合同是一种短期借款:一方将证券出售给另一方,以取得资金,并且承诺在稍后的某个确定日期以较高的价格买回。出卖价格和买回价格之间的差额相当于利息。出售的证券(通常为短期国债)相当于担保物,其作用是为借款提供担保。

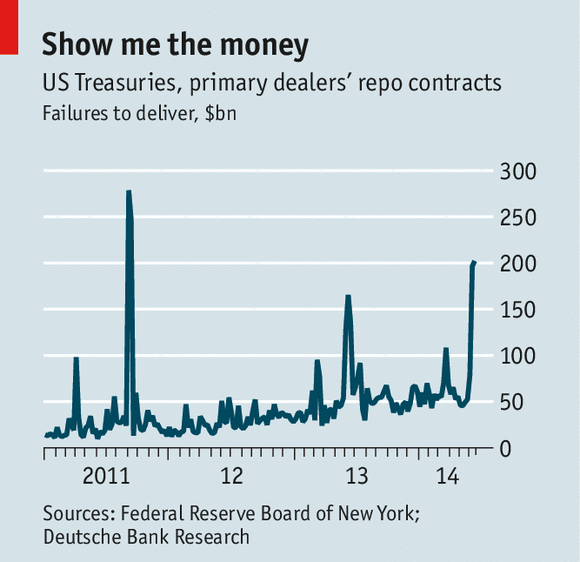

回购为高速运转的金融系统提供润滑,使得金融机构可以进行资金管理。全球回购量约为每日1.6万亿美元。在最近几周,“失败”的数量增加。“失败”指回购协议的一方无法提供所需的担保(见图)。过去,失败率的突然上升往往与市场的恐慌情绪有关,典型的例子是比2007年国会对于增加债务上限的拖延。但这次,市场上并没有风吹草动。

从表面看,此问题与监管有关。07年全球金融危机之后,当银行试图从货币市场融资时,金融监管者不光集中关注其资本金,而且关注其流动性。二部特定的规章(内容分别为净稳定资金率和补充杠杆率),看起来起的实际作用是,阻止银行参加回购,因其使得银行持有短期债的成本增加。

但为什么这回交易失败增加了呢?这得从源头谈起。不是所有的国债都平等的:一些国债比另外一些国债更受欢迎,因为它们更适合于回购。但是,随着市场流动性的减少,那些大家都喜欢的债券就会越来越少,以致发生怪现象:一些短期债如此受追捧,甚至以负收益率进行交易。如果交易商未能持有合适的债券,就无法达成交易。

回购市场还远没有达到崩溃的程度,但市场参与者可感受到短期融资成本在增加。这影响深远。很多银行发现,通过固定收益交易赚钱,比以前难多了:不光是监管原因,而重要的是交易量的下降,以及较低的波动谐率。因此,银行减少了固定收益操作,削减了投入至固定收益的人员和成本。这就导致交易量进一步下滑。

UBS 的策略分析师Bhanu Baweja认为:“现在,清淡的二级市场使得波动减少,但之后,可能会放大波动。”尽管债券的发行持续增加,投资者蜂拥而入,以寻求高收益,美国高交易量债券的流动性,还是比2007年减少了一半以上。

公司债受追捧,意味着流动性问题被忽略。事实上,较低的流动性,会推高资产价格(就象其推高伦敦中央区的房地产价格一样),因为在此情况下,需求增加,而供给受到限制。

现在,公司债市场咋看阳光一片:在过去的12个月,违约率仅为1.6%。但随着时间推移,债券市场会变得更加危险:按照标普的数据,2013年,71%的新发债券评级为B(这就意味着这些债券为投资级,也就是通常所说的“垃圾债”)。而在上世纪90年代,这个比例仅为31%。这些债券现在看起来没什么问题,但如市场变差,它们就会变得脆弱。2009年,此类债券的违约率为11.1%——其中B-级债券占21%。

当市场改变时,就会发生恶性循环。如Baweja指出,中央银行的行动,不但压制了无风险利率(国债收益),也压制了债券息差。最终,二者会同时上升,对债券投资者形成双重打击。

结果就象以下场景:在防火警报响起时,电影院里的观众发生了恐慌。做市商不可能在短时间内吸收这么多卖盘。高盛也认为,交易商公司债券的存货比2006年要低40%。

对于交易所交易基金这些债基来说,此种情况如同银行挤兑,因为散户听到损失警报后,急着出售它们持有的证券,这会引发了新一轮的公司债出售,从而造成更大损失。此种情况,可能不会在下周、下个月发生,所以投资人尽可能地赚取额外收益。但问题是:如真的火灾发生,有几个人能找到出口逃出?

译自:《经济学人》 2014 年7月12日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号