想象一下,股票市场被分为二部分。大的投行—如高盛、摩根斯坦利和美银美林—将它们喜欢的股票列在一张清单上。这些被认可的股票会被归入投资银行推荐类(IB类),以较高的估值进行交易(即较低收益率);而投行不喜欢的股票,将被归于投行回避类(BS)。但是,一些投资人的投资权限仅为IB级股票。

这个想法听起来有些奇怪,但此种划分确确实实在债券市场存在着。在债券市场,大的评级公司对债务进行分级,从最高的 AAA级,到D级,即违约级。BBB- 级或以上的债券属于投资级(IG)),而BB+级或以下被认为是投机级,即通常所说的“垃圾债”。一些投资者根本不会碰垃圾债。相反,大部分债券基金主攻投资级债券(IG),或主攻垃圾债。

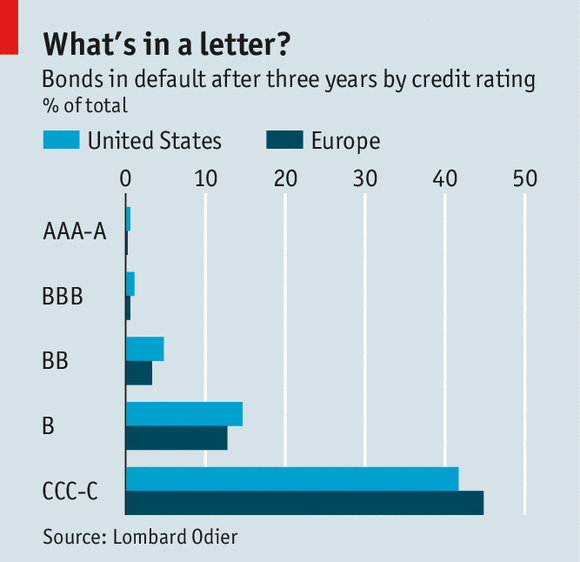

但是,正如隆奥达亨投资管理公司的Kevin Corrigan指出的,这种简单的划分方法相当奇怪,因为BBB 和 BB的区分并不是那么巨大。标普尔提供的数字显示:BBB级的美国公司债券,三年后违约率为1.1%,而BB级为4.8%。相比之下,B级的债券三年后违约率为14.7%,而C级 或以下的债券为41.7%。欧洲债券的情况差不多(见表)。

在债券市场,一种“去贵族化”的趋势正在进行。债市里的贵族为AAA-级债券的发行人,事实上它们已经消失了:评为AAA级不再有任何优势;相反,股东会要求归还使其获得高评级的剩余资金,或要求其通过提高借贷率,以使其资产负债表更 有“效率”— 这样可以利用对利息的税收抵免。正是存在以上情况,高评级的债券减少。

相对的是,大部分债券属于中间层。大约68%的欧洲垃圾债都为BB级;而BBB债券构成了投资级债券的大约44%。再重申一遍,对债券的二个部分进行人为划分是奇怪的:正常的投资理念肯定是选择那些最吸引人的债券,管它属于投资类还是投机类呢?

就债券投资而言主,另外一个特别奇特的现象是:未清偿债券的价值决定其在指数中的权重。也就是说,负债最多的公司占有最大的权重。当美国电讯巨头Verizon去年九月发行了$49 0亿美元债券后,它就自动在公司债券指数里占有显著的位置。

看起来,这是为了与股票指数使用同样的方法,但二者有本质区别。正如基金经理、专栏作家George Cooper所说的:股票基准指数是以资产为权重的;而债券基准指数是以责任为权重的。使用以责任为权重的方法,如同将你的大部资金借给你最不负责任的朋友。

2010年,美国太平洋投资管理公司(PIMCO)的Ramin Toloui计算出,在过去的20年,以GDP为权重计算出的政府债券指数,远远超出以价值为权重计算出的指数(而且全程波动性更小)。Corrigan建议,公司债券指数也可使用同样的方法:指数的权重可基于该行业对GDP的贡献,而非未偿付的债务。与以责任为权重的基准指数相比,这种方法会减少银行和公共事业公司的权重。

在股票市场,采用替代方法进行指数编制的想法流行过一阵,即行话所说的“聪明替代法”。这基于二个构成基础的假设:一个是,以市场价值为权重的系统,对于价格上涨的股票有更大的风险敞口,而在这些股票下降时,风险敞口较小——相当于“买高售低”。而替代方法可避免此问题。另外一个是,基金经理业绩之所以“跑赢”指数,可能要参照其他因素——比如,从分红和资产看,股票较便宜。“聪明替代法”在不收取额外高额费用的前提下,能捕捉这些要素。

将此想法适用于债券市场是合理的。随着富裕国家逐渐老龄化,以及更多的人依靠私人养老金作为退休后的收入,债券基金会越来越受追捧。但是,随着债券收益率降低,费用会侵蚀投资人的回报。需要以更便宜的方法,来购买多样化债券投资组合。

译自:《经济学人》 2014年2月8日

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号